Cuando pensamos en criptodivisas, la primera que visualizamos es Bitcoin. No obstante, no es la única, pues existen más de 4.000, aunque, innegablemente, es la criptodivisa hegemónica en la actualidad. El Salvador ha llegado a incorporarla como moneda de curso legal.

En este artículo me propongo argumentar, de manera sencilla, hasta qué punto podemos considerar Bitcoin dinero y cuáles son las principales críticas hacia este activo. Todo un reto dada la complejidad del asunto, pero que espero resulte útil a los lectores.

La primera pregunta que nos podríamos hacer es “¿qué es dinero?” Históricamente, se ha considerado “dinero” la sal, las especias, las conchas, el oro. Para que un activo se considere dinerario tiene que cumplir ciertos requisitos. El dinero ha de ser duradero (que no sea fácil de crear ni destruir), almacenable, divisible y su precio, relativamente estable. En nuestro sistema de reserva fraccionaria, el dinero fíat es una promesa del banco central que sustenta su valor en la confianza en las instituciones.

En 2009 una persona anónima cuyo pseudónimo responde a Satoshi Nakamoto publica un artículo que revoluciona el concepto de dinero, donde propone un sistema de transacciones electrónicas que no depende de la confianza, creando así el protocolo Bitcoin. En el sistema propuesto, todos los usuarios de la red “auditan” los apuntes en cuenta derivados de las transacciones sin necesidad de un organismo central y el desincentivo para manipular las transacciones reside en el coste energético que supone.

Pero ¿cómo funciona Bitcoin?

Bitcoin no es una promesa emitida por un regulador, sino que se mina. Bitcoin es esencialmente un medio de transferencia de riqueza. Y no uno cualquiera, uno que perfecciona las cualidades de los mejores medios de transferencia de riqueza del pasado, como son: seguridad, minimización de confianza, bajos costes de preservación y verificación, y escasez absoluta. Para minar Bitcoin hace falta resolver una “prueba de trabajo” que consiste en resolver un algoritmo, que requiere un gran poder computacional y energético, y adapta su complejidad en función de la potencia de minado. Cuanto mayor es la potencia, el cifrado es más difícil de revertir y más segura es la red. Cada vez que un minero (normalmente un grupo, pues se alían en “granjas “para conseguir sinergias) resuelve esta prueba de trabajo recibe 6.25 bitcoins y, en este momento, se genera un bloque. La “recompensa” recibida por minar un bloque es cada vez menor pues cada cuatro años se produce un halving, es decir, el valor de la misma se reduce a la mitad. Así en 2024, la recompensa por resolver la prueba de trabajo se reducirá a la mitad (3.125) y así sucesivamente limitando de este modo la oferta de Bitcoin a 21 millones.

Las transacciones en Bitcoin son recibidas por todos los nodos en el sistema, quienes las validan. Cada vez que se resuelve el algoritmo, todas las transacciones quedan grabadas en el bloque. De este modo, para falsificar un apunte, un minero debería hacerlo en todos los bloques. Se requiere por tanto un consenso entre nodos. En el momento en que los apuntes de dos bloques no coincidan, esta transacción falsa quedará invalidada.

Bitcoin versus dinero fíat

Al igual que el dinero fíat, Bitcoin no tiene un valor intrínseco ni está respaldado con otro activo. El éxito del dinero fíat (más en concreto de algunas divisas fuertes) se basa en la confianza de los bancos centrales y estados solventes. La confianza de Bitcoin reside precisamente en el protocolo seguro de validación descentralizado de transacciones. Esta tecnología supone, por ejemplo, la drástica reducción en el coste de las remesas, que en algunos países como Nigeria llegan a cargar comisiones muy elevadas. También contribuye a la protección de los ahorros para personas que vivan en países con economías inflacionarias.

Bitcoin y volatilidad

Sin embargo, Bitcoin como divisa presenta algunas limitaciones dado que uno de los requisitos para que un activo se considere dinero es su estabilidad y Bitcoin es un activo extremádamente volátil. En los últimos cinco años se ha revalorizado más de un 7.000% y en el último año en más de un 200%. Por otro lado, también ha experimentado grandes caídas, por ejemplo, en mayo de este año pasó de casi 60.000 dólares a menos de 40.000 $.

No hay que perder de vista este aspecto, su volatilidad, que afecta negativamente a la cualidad dineraria como medio de cambio y unidad de cuenta. Por eso, por el momento podemos considerar Bitcoin como un activo atractivo para invertir y especular (siempre siendo conscientes del elevado riesgo derivado de su volatilidad). Pero hoy en día no debería considerarse “dinero”, aunque debamos reconocer que también existen divisas cuyos reguladores no ofrecen suficiente confianza, dando lugar a elevada volatilidad, incluso a pérdida casi absoluta de su valor en relación con otras divisas.

Bitcoin y sostenibilidad

Otra limitación de Bitcoin reside en el límite de transacciones, pues el sistema de prueba de trabajo permite unas 7 transacciones por segundo, mientras que Visa es capaz de producir más de 65.000 transacciones por segundo. Esta limitación se está solventando gracias a la red Lightning, parte de la segunda capa de la red Bitcoin, que permite millones de transacciones a coste casi cero. Solventado este problema también podemos preguntarnos qué pasará cuando ya no se puedan minar Bitcoin, cómo se mantendrá el sistema. Es también pertinente mencionar la amenaza que para Bitcoin suponen los propios bancos centrales y estados, que no estarán dispuestos a perder el control sobre su moneda. Cabe esperar políticas para regular Bitcoin que lo hagan menos atractivo. Algunos representantes de bancos centrales han manifestado sus reticencias hacia Bitcoin, Christine Lagarde declaraba a principios de este año que Bitcoin es un activo altamente especulativo que no llegará a ser moneda y que favorece el blanqueo de capitales.

Bitcoin e impacto medioambiental

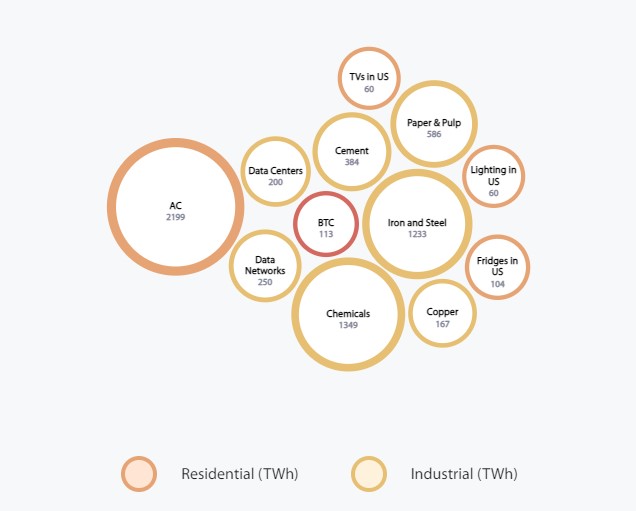

Por último, una crítica recurrente hacia Bitcoin reside en su potencial impacto ecológico. Estas críticas se han sucedido a partir de la publicación del paper de Mora et al. (2018) en Nature Climate Change en el que los autores exponen, a partir de una proyección del uso de Bitcoin, que el uso generalizado de esta tecnología podría suponer un aumento en emisiones de CO2 que daría lugar a un incremento de 2ºC en menos de 30 años. Por su parte, la Universidad de Cambridge ha desarrollado una metodología para medir el consumo de la red Bitcoin que publica y actualiza cada 24 horas en su Cambridge Bitcoin Electricity Consumption Index (CBECI), y que actualmente estima en 112.80 TWh anuales, el 0.5% de la electricidad y el 0.25% de la energía mundial. Por ponerlo en perspectiva, es similar al consumo anual de los Países Bajos (111 TWh). El minado de oro supone 131 TWh al año y el consumo de aire acondicionado en viviendas a nivel mundial es de 2.199 TWh.

Fuente: CBECI (https://ccaf.io/cbeci/index)

Respecto al origen de esta energía, se estima que más de la mitad de la energía consumida por Bitcoin proviene de fuentes renovables (eólica, solar, hidroeléctrica o geotérmica). Una cuestión respecto a esta importante crítica que cabría hacerse es ¿qué papel interpreta el consumo energético en la tecnología de cadena de bloques? La respuesta parece ser que el consumo energético es inherente a esta tecnología pues es la base de su seguridad. El consumo necesario para generar un bloque es el principal elemento disuasorio del fraude. Para realizar un apunte falso en un bloque hace falta consumir tanta energía (la totalidad del sistema), que no compensa.

Los defensores de Bitcoin arguyen que, en la búsqueda de fuentes energéticas más económicas, Bitcoin ofrece una solución para maximizar la rentabilidad de las energías renovables, ubicándose en lugares que les permitan consumir el excedente no almacenable de estas. Por su parte, los detractores de Bitcoin, desmienten en parte este argumento del aprovechamiento, puesto que esto tiende a ocurrir únicamente en época de lluvias.

Para finalizar y teniendo en cuenta todo lo anterior, la siguiente cuestión relevante es si Bitcoin aporta suficiente valor como para justificar este consumo energético. El consumo de Bitcoin representa el 0.5% del ocasionado por el aire acondicionado doméstico, la mitad de las redes mundiales de datos, el doble que los televisores en Estados Unidos. Todo lo que genera valor, consume energía. ¿Pero cuánto valor aporta el Bitcoin al mundo? El debate está servido.

Fuente:deustobusinessopenalumni.es

Autor: Laura Baselga - Profesora de Finanzas Universidad de Deusto